表面活性剂是一种用量小但不可或缺的“工业味精”,其下游几乎覆盖所有精细化工领域。按品种来分,非离子表面活性剂和阴离子表面活性剂是主流品种。从表面活性剂行业来看,我们认为这是一个千万吨级、超千亿元的市场;行业目前处于分散程度高、小企业众多的状态,我们认为在环保趋严的大背景下,龙头企业做大做强是必然趋势。

市场空间广阔的精细化工产业

表面活性剂是指分子结构为两亲性结构(亲水基亲水、疏水基亲油)的一类化合物,其上游主要为石油衍生物和天然油脂衍生物,由于表面活性剂成本构成中原材料占比较高,因此,表面活性剂价格的波动与原材料价格的波动关系密切。表面活性剂行业下游应用非常广泛,品种多达数千种,涉及国民经济的各个领域,如水处理、玻纤、涂料、建筑、油漆、日化、油墨、电子、农药、纺织、印染、化纤、皮革、汽车工业、航天航空等。

按照化学结构进行分类,表面活性剂一般分为离子型表面活性剂和非离子型表面活性剂。离子型表面活性剂可以进一步分为阴离子型、阳离子型和两性离子型表面活性剂。

表面活性剂市场现状

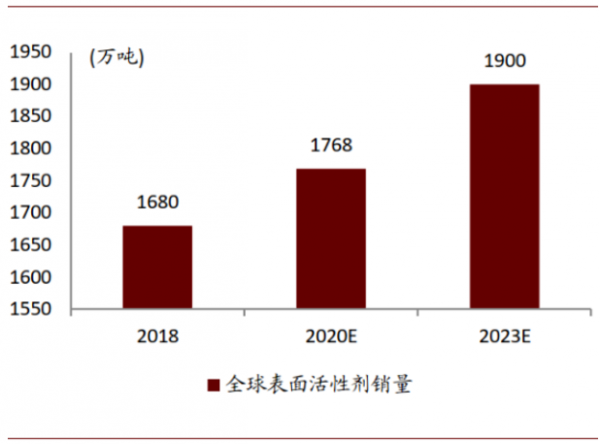

据CNKI数据,2016年全球表面活性剂市场规模约为425亿美元,预计2020年增长至540亿美元,复合增速约为5.5%。据IHS Markit统计,2018年全球表面活性剂消费量为1680万吨;未来五年行业整体的年平均复合增速预计达到2.6%,2023年总需求预计达到1900万吨。我们据此测算,2020年全球表面活性剂消费量约为1768万吨。

中国已是表面活性剂全球第一大消费市场(2020年约324万吨),乐观预计仍有2倍以上成长空间。CNKI数据显示,2016年中国市场在全球消费占比已经达到17.5%,位列全球第一,我们预计2020年国内市场消费量约为324万吨(不含出口)。然而与美欧日等发达国家及地区相比,中国人均消费量较低仅为3.04kg/人·年,随着中国经济发展人民消费水平提高,国内市场规模有望实现2倍以上增长。

表面活性剂企业分析

与全球市场相比,我国表面活性剂的消费中非离子型表面活性剂占比更高,据中国洗协表委会统计2019年非离子消费占比约为56%,其次是阴离子表面活性剂,占比约为37%。我们预计2020年国内非离子表面活性剂消费量约为170万吨,阴离子表面活性剂消费量约为110万吨。

表面活性剂终端应用广泛,下游涵盖洗涤剂(51%)、化妆品(11%)、纺织(8%)、食品(6%)等。据智研资讯,非离子表活下游需求涵盖地产基建(65%)、洗涤用品行业(21%)、农药乳化剂(7%)、纺织印染(3%)、皮革工业(2%)等。

海外表面活性剂的生产企业主要是化工巨头。国外主流表面活性剂生产企业有陶氏、巴斯夫、宝洁、英国禾大、斯泰潘和兰凯等。巴斯夫和陶氏作为全球布局的化工巨头,表面活性剂销售体量最大。其中巴斯夫上游布局了乙烯和环氧乙烷,具备一体化产业链优势。斯泰潘专注非离子表活领域,2019年在全球非离子表活业务市占率达到11%。

国内生产企业众多,集中度有待提升。我国4000家企业从事表面活性剂生产,小企业众多,规模以上表面活性剂生产企业40余家,产销量过万吨的企业不足20家,单一企业对行业影响力较小。根据中国洗协表委会对行业40余家规模以上表面活性剂产品生产企业的统计,行业2019年实现总产量340.8万吨,其中阴离子表面活性剂产量125.7万吨,非离子表面活性剂(含聚醚及减水剂大单体)产量189.9万吨,阳离子表面活性剂产量10.2万吨,两性及其他类表面活性剂产品产量为14.9万吨。

非离子表面活性剂

表面活性剂第一大品种为非离子表面活性剂。目前,我国在减水剂应用板块等大品种表面活性剂产品领域技术成熟、供应稳定,但是在有机硅应用板块、高端润滑油板块、节能环保涂料应用板块等小品种产品及特种表面活性剂领域新品种不足,缺乏创新能力。

非离子表面活性剂行业规模以上生产企业30家,行业集中度较低。据卓创资讯,浙江皇马以28.7万吨产能居首,行业占比 13.0%,其次是三江化工、圣德华星、佳化化学等,2019年CR4产能占比39.8%。

阴离子表面活性剂

表面活性剂的第二大品种为阴离子表面活性剂,在日化领域应用最多。2019年,阴离子表面活性剂行业规模以上生产企业19家,集中度较高,其中AES和LAS CR5产量占比达到92.8%和89.3%。

供给方面,国内阴离子表面活性剂近几年产能稳定,2019年产能171.5万吨,2015-2019 CAGR +1.8%。产量2019年达到历史新高,为100.6万吨,YoY+17.4%,2015-2019 CAGR +10.6%。然而阴离子表活行业开工率偏低,在2015年达到历史低位42%后开始逐渐反弹,2019年开工率58.7%。需求方面,阴离子表面活性剂性能优异,用途广泛,主要用作发泡剂、乳化剂、洗涤机和湿润剂。下游需求领域涵盖个人清洁用品(62%)、家用/日常用品(33%)和工业级公共设施用品(5%)。

千亿市场迎风口

我国表面活性剂出口主要由低端产品构成,高端产品则更依赖进口。从价格来看,阴离子和非离子表面活性剂平均进口价格均高于平均出口价格。阴离子表面活性剂进口单价约高于出口单价1000美元/吨左右,非离子表面活性剂进出口单价价差在500美元/吨左右波动。以非离子表面活性剂为例,聚醚型表活是非离子类主流表面活性剂主要品种,其中高端产品(特种品类)主要依赖进口。2019年聚醚型表活进口总量为22.2万吨,其中特种与普通占比为13%/87%;进口总额33.2亿元人民币,特种与普通占比分别为31%/69%,特种产品价格远高于普通产品。主要原因是我国传统非离子表活NP系列、私盘系列、吐温系列等常规产品产能过剩,但高端特种表活产能不足,在核心技术、行业规模上与国际水平存在差距。

上游原料价格低位,行业毛利率有望继续扩张。石油基表面活性剂的主要原材料是石油及其衍生品,而天然油脂基表面活性剂的主要原材料是天然油脂及其衍生物(引自CNKI)。由于特种表面活性剂成本构成中原材料占比较高,因此特种表面活性剂价格的波动与原材料价格的波动关系密切。以皇马科技的非离子表面活性剂产品为例,原材料占总成本比例89.8%,其中环氧乙烷(EO)、环氧丙烷(PO)占比分别为55.4%/10.6%。由于环氧乙烷、环氧丙烷具有沸点较低、爆炸极限较宽的特点,对环氧乙烷、环氧丙烷的储存及生产操作都提出了很高的要求,往往需要相关的操作经验以及高标准的安全自控系统投入以及相关的操作经验。同时,现在国家对化工行业的安全程度要求越来越高,这就进一步提高了企业使用环氧乙烷、环氧丙烷生产非离子表面活性剂的准入门槛,小企业进入该行业的难度越来越大。

成本加成定价模式,原料低位、毛利率上行。受油价下行及原材料行业扩产(环氧乙烷和环氧丙烷等)影响,我们判断2020年行业主要原料价格中枢同比下行。由于表面活性剂行业定价模式主要采用成本加成,加工费相对平稳,我们预计行业毛利率将继续上行。

大赛道孕育大公司。从表面活性剂行业来看,我们认为这是一个千万吨级、超千亿元的广阔市场,市场体量足够孕育出大体量的企业。从竞争格局来看,行业是目前处于分散程度高、小企业众多的状态,我们认为在环保趋严的大背景下,龙头企业做大做强是必然趋势。

铁游夏原创首发于维科号,非授权转载必究!