作者 | 黄燕华

编辑 | 蛋总

出品 | 子弹财观

曾头顶“小米生态链第一股”光环上市的华米科技,近期交出了一份难言合格的成绩单。

3月17日,华米科技(下称“华米”)发布了2021年第四季度及全年财务报告。财报显示,公司2021年第四季度营收16.62亿元,同比下滑15.76%;净利润为3630万元,同比下滑68.49%。

财报还提到,华米预计2022年第一季度营收在7.5亿元至10亿元之间。值得注意的是,这一预计营收相较于上年同期下滑幅度在13.04%至34.78%之间。

而上述消息也直接刺激了华米的股价,截至美东时间2022年3月17日收盘,华米股价报2.98美元/股,较上一个交易日下跌4.49%,这一股价与2018年上市时的发行价11美元相比,跌幅已超过70%。

自2015年开始“去小米化”后,华米曾有过一段快速增长的日子,但如今无论在资本市场或消费者市场,华米似乎都难掩颓势,这背后究竟发生了什么?

1、自主品牌营收贡献率近50%

客观来说,华米的“去小米化”战略取得了一定成效。

根据已公开的财报,2015年华米的自主品牌在公司总营收的贡献上尚不足3%,仅为2.9%。时隔四年后,也就是2019年,这一数值便超过了40%。到了2021年,华米的自主品牌在公司总营收的贡献上达到了46.5%,接近50%。

此外,华米在研发活动的成本控制上也表现不错。

据华米往期财报显示,最近8个财季,该公司的平均研发费用率(研发费用率=研发费用/营收*100%)仅为8.74%。其中,华米研发费用率最高出现在2021财年Q1,达到13.25%,最低发生在2021财年Q4,仅为5.66%。

当然,除了研发费用率,华米在管理费用率的把控上同样可圈可点。

根据华米此前披露的财报,在过去的8个财季里,该公司的管理费用率(管理费用率=管理费用/营收*100%)最低为3.29%,最高也不超过6个百分点。

不仅如此,华米的偿债能力指标也一直处于较为健康的水平。

根据财报,最近9个财季,华米的平均资产负债率为52.52%,处于公认的资产负债率适宜水平(40-60%)。

2、华米的颓势显露

不过,硬币的背面却是华米多个财务指标呈现出不太理想的状况。

比如,华米的自主品牌产品出货量增长率正在“失速”。华米财报披露的信息显示,最近5个财季,该公司的自主品牌产品出货量增速已由2021财年Q2的114.30%大幅降至2021财年Q4的14.30%。

自主品牌产品出货量的增速放缓,导致华米的整体出货量增长率降低。

根据华米此前发布的财报,在过去的8个财季里,该公司的单季出货量增速已由2020财年Q1的35.71%跌至2021财年Q3的-37.74%,且其最新财季延续了这一负增长势头,为-37.59%。

而出货量增长率减少,带来的直接结果是华米营收增速的下滑。

根据已公开的财报,最近8个财季,华米的营收增速在2021财年Q2达到最高,为61.36%,此后连续两个财季均为负值,分别为-28.14%和-15.76%。

更重要的是,华米的季营收增速几乎没能跑赢其同期的营销费用增速。

据华米此前发布的财报显示,最近8个财季,除了2021财年Q2,该公司的单季营销费用增速均位于营收增速之上。其中,差距最大发生在2020财年Q1,高达110.72%,最小出现在2021财年Q3,达到6.60%。

换言之,如果华米的营销费用保持与营收同样的增速,那么其获得的营收数额实际要低于目前已披露的。而如果想获得当前的可观营收,意味着华米势必要砸更多的市场营销费用。所以,表面上的自主品牌营收贡献率等数据快速增长,并不代表华米的创收能力就很优秀。

反而因为营销投放力度的加大,华米的利润被不断吞噬。

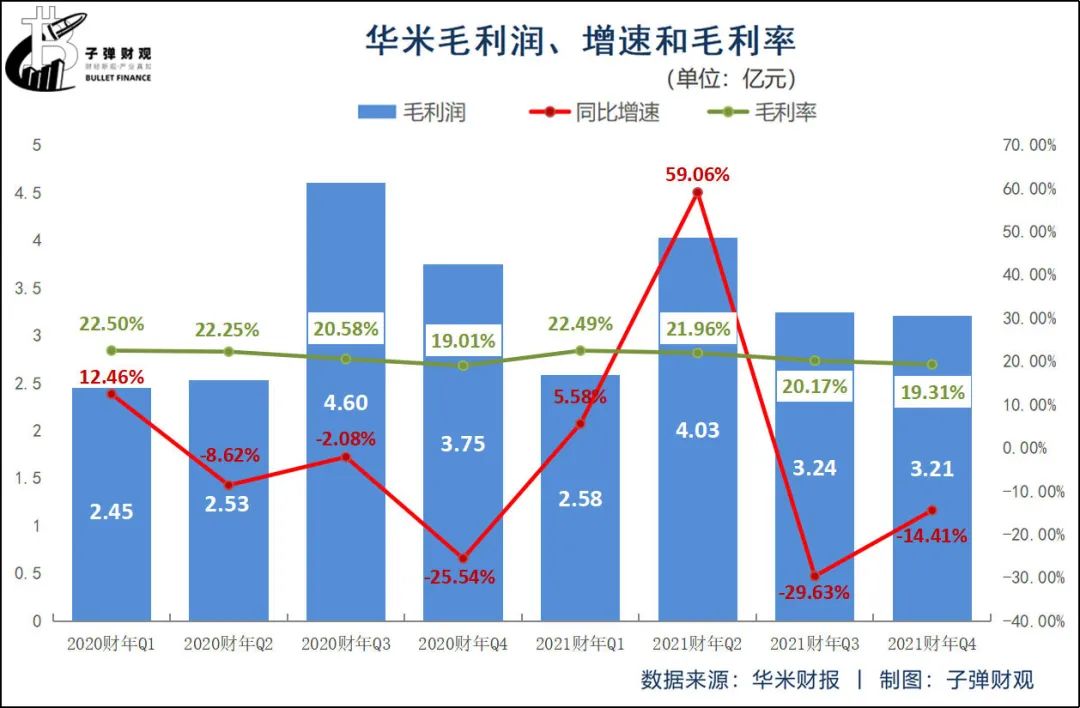

根据财报,最近8个财季,华米的毛利润增速在2021财年Q2达到最高,为59.06%,此后两个财季转负,分别为-29.63%和-14.41%。

另值得注意,在过去的8个财季里,华米的毛利率一直偏低,最小为19.01%,最大不超过23%。

而表现不佳的不止毛利润,还包括华米的净利润。

据华米此前披露的财报显示,最近8个财季,除了2021财年Q2,其他财季的华米净利润增速均为负值。其中,最低净利润增速出现在2021财年Q1,为-310.42%。

而且,在过去的8个财季里,华米的净利率一直处于较低水平,最高不足6%,最低下探至-3.49%。

此外,令华米烦恼的恐怕还有难消除的库存。

根据华米往期财报,截至2020年3月31日,该公司的库存金额为7.19亿元,而截至2021年12月31日,其库存金额已飙至12.49亿元。

如果把库存看作压力,那么库存增加相当于压力增加。按照这个逻辑,华米库存的激增,意味着公司清理旧库存所释放的压力远不及其新库存带来的新压力。

众所周知,作为小米生态链企业,华米对小米的出货严格来说是根据小米的订单进行的,不应该存在对小米业务上的大规模、长时间的库存。据此分析,造成库存的多半是华米的自有品牌。

事实上,库存超过一段时间之后就要进行减值,因为超过时间的库存产品必须低价处理,而中间的损失就一定要计入资产减值损失。

除了难消除的库存,华米也面临现金流吃紧的窘境。

根据已公开的财报,截至2020年3月31日,华米持有的现金及现金等价物为25.28亿元。仅时隔一年零九个月后,公司的这一数值便被更新为14.68亿元,缩水了41.93%。

3、华米面临的六大难关

除了上述多项财务指标出现的问题,华米以及所处的智能可穿戴设备赛道正面临诸多行业性挑战。

首先,华米正遭遇ICT产业(ICT,即信息与通信技术)巨头们的挑战。这些“巨头”既包括华为、小米等国内厂商,也包括苹果、三星等国外厂商。而上述巨头除了拥有技术和渠道方面的优势外,还拥有极强的用户优势。

“毕竟,智能可穿戴设备的用户跟此前的通信、手机类产品用户重合度较高。”钉科技创始人丁少将向「子弹财观」表示。

(图 / 摄图网,基于VRF协议)

因此,在接下来几年内,各大厂商在用户层面的“争夺战”尤为激烈,不过这也是建立在产品整体性能上的较量,市场最终会遵循优胜劣汰的铁律。

其次,“如何保证产能的稳定性”也成为横亘在智能可穿戴设备厂商面前的一大难题。

此前曾有业内人士表示,今年芯片仍处于相对短缺状态,真正产能释放可能要到2023年左右。而在芯片短缺的情况下,芯片代工厂普遍会把更多的产能向手机或汽车企业客户倾斜。

毕竟工厂的产能有限,它们会优先保障重点品类的供应以及重要客户的利益。“显然,相比巨头,中小智能可穿戴设备厂商的压力要更大。”丁少将说。

再则,除了如何保证产能的稳定性,智能可穿戴设备厂商们还要考虑“如何降低疫情带来的负面影响”,包括华米也在一定程度上受疫情的影响而导致销量下滑。

目前,全球疫情依然此起彼伏,部分周边国家和地区新增病例仍快速增长。而疫情会直接影响线下门店的销售、物流供应链的稳定以及消费者的消费需求和方向,因此企业必须制定更为灵活的销售策略、更接近消费者需求以及确保物流和产能等方面的稳定可持续性。

此外,“如何打造产品的差异化”也是让智能可穿戴设备厂商颇为头疼的难题。

目前市面上的智能可穿戴设备产品同质化较为严重,在外观设计和产品性能上都大同小异,很容易陷入价格竞争的蓝海。

“‘打价格战’这一点在智能耳机和曾经一度火爆的VR眼镜市场上表现较为明显,”互联网分析师曾宪勇向「子弹财观」表示,“无论是CPU、内存及电池等内部核心元器件,还是屏幕、外壳等外部器件,基本都来自国内外的几大上游供应商及代工厂。据中国电子信息产业发展研究院发布的《2019世界智能移动终端产业发展白皮书》显示,深圳当时已成为中国智能可穿戴设备最大的研发生产基地,生产制造了全球80%左右的可穿戴产品。”

在曾宪勇看来,除了品牌、市场两大因素之外,目前智能可穿戴设备厂商们都在专利技术上暗暗较劲,不断积攒力量。“谁能率先实现重大技术突破,谁就能拥有异军突起的机会。”

不仅如此,目前智能化设备的应用场景仍是单一或不连通的,如同“一个个孤岛”,因此“如何打通更多智能应用场景”也是各大厂商必须突破的困局。

丁少将提到,智能可穿戴设备强调的是智能化,既然是智能化,为适应不断升级的用户需求,那就需要打通更多的应用场景。“不是说设备联个网,装个APP把数据打通,就叫智能。”他说。

但不同的应用场景,用户的需求也不尽相同。而且,产品功能与应用场景的匹配程度将直接影响用户的需求。“坦白讲,目前大家在场景打通这块做得还不够好。”丁少将坦陈道。

最后,智能可穿戴设备厂商们还需迎接“如何确保数据及隐私安全”这一重大考验。

曾宪勇认为,除了发力于刚需性、时尚感、品牌感、稳定性、性价比和独特卖点之外,未来智能穿戴产品会通过进一步构建人与人之间的连接、提供大数据服务来实现自己的行业价值。

而随着智能设备的应用场景增多、用户群体的增长及使用时长延长,那么厂商拥有的用户隐私数据将呈指数级增长,如何确保所有数据的安全性,尤为关键。

比如,人们一旦使用智能手表类设备,那么厂商就能或多或少掌握人们的血压、脉搏、睡眠等健康隐私数据,“用户健康隐私数据一旦泄露,势必将引发相关部门的强监管,所以未来智能穿戴设备企业一定会在合规、安全性、隐私度方面接受市场考验。”曾宪勇说。

不过,对于所有的智能可穿戴设备厂商来说,做好数据安全防护并非易事,其将涉及智能芯片研发、程序设计和用户协议,甚至是关联到法律法规、社会多部门协调合作等等,这将是一个社会系统性难题。

4、结语

不可否认,华米的自主品牌对公司总营收的贡献占比愈来愈高,但其出货量、营收、利润等核心指标增速集体放缓,还存在库存压力激增以及现金流吃紧等不利境况,意味着其“去小米化”之路坎坷且漫长。

总体而言,华米当前的处境颇有种“内忧外患”的意味,毕竟在外部智能穿戴这个行业还面临上述六大集体性难题,闯关尤为艰难。而华米何时能靠自营品牌与新业务的发展扭转企业的财务状况并优化资本结构,才能算是真正走好这条艰难的“独立之路”。

*文中题图来自:摄图网,基于VRF协议。