中国巨石成立于 1993 年,截止 2019 年,公司有 94.71%的收入和 98.44%的毛利来自于玻纤及制品的生产和销售。巨石在浙江桐乡、江西九江、四川成都、美国南卡以及埃及布局有 5 个生产基地,公司目前有产能180 万吨,2020 年底预计将达到 200 万吨。分别占到全球和中国总产能的 22%和 34%,是以产能计全球最大的玻纤生产企业。

极致的电子纱产业链一体化

电子级玻璃纤维纱(简称电子纱),即单丝直径9微米以下的玻璃纤维。由于电子纱具备优异的耐热性、耐化学性、耐燃性以及电气及力学性能,因而被广泛用于电绝缘产品中。

电子纱的直接下游产品是电子布,位于覆铜板(CCL)印制电路板(PCB)产业链的最上游。电子纱经过整经、上浆、编织和退浆等工艺处理后可制成电子布。以电子布等作增强材料,浸以树脂,单面或双面覆以铜箔,经热压可制成覆铜板,最终应用于印制电路板等电子元器件,形成完整的“电子纱(布)覆铜板(CCL)印制电路板(PCB)”产业链。而中国巨石把面向上游的产业链一体化做到了极致,在产业链一体化上的各个环节,都依托自身子公司或股东振石集团做到了所在细分方向上的“单项最优”。

磊石公司保证低成本和稳定的叶腊石粉供应。2017 年,磊石公司年产 60 万吨叶腊石微粉项目正式投产(一般生产 1 吨玻纤需要 0.8 吨的叶腊石),中国巨石在 2017 年对叶腊石微粉的采购量为 91.53 万吨,再加上磊石原有的产能,其在叶腊石原材料上已能够实现基本自足,有效提升了对原材料成本和供应稳定性的控制能力。

国际领先的玻璃配方技术。玻纤有 99.5%左右的成分是玻璃,传统 E 玻璃配方需要使用较为昂贵的硼钙石作为原材料,1 吨玻纤产品所含硼钙石的量达到了 10%以上。2008 年末,中国巨石成功开发出了无硼无氟无碱的 E6 玻璃配方,将单吨配合料的成本降低了 62%,并显著提升了产品的强度、耐腐蚀性和耐高温性等。后续公司又相继开发出具备更高强度的 E8 和 E9 产品,进一步巩固了在玻璃配方技术领域的国际领先地位。

攻克“玻纤中的芯片制造技术”,实现浸润剂的国产替代。浸润剂配方技术在业内被誉为“玻纤中的芯片制造技术”,其高端配方长期垄断在如拜耳、帝斯曼等外国企业手中,目前中国巨石已有 85%的浸润剂化工原料已能够自主制造,成功实现国产替代。而国外玻纤巨头的这一比例不足 50%,浸润剂化工原料的自主制造可以使玻纤吨成本降低 400-500 元。

金石公司提供成本低性能优的玻纤漏板。玻纤漏板的原材料为铂铑合金,是矿物混合料的高温熔化液要拉成玻璃纤维丝必须经过的装置。金石公司目前已是全球贵金属玻纤漏板加工领域的执牛耳者,产量规模和加工技术领先世界。

电子纱行业市场现状

根据报告显示,近年来,我国电子纱市场整体呈现出良好发展趋势,产品需求量保持稳定增长,从2014年的42.2万吨发展到2019年已经增长至69.3万吨,与上一年63.8万吨的需求量相比,增长了约8.6个百分点,并在未来一段时间内仍有较大增长空间,我国电子纱市场发展潜力依然巨大。

从下游需求来看,在我国市场,电子纱被大量应用于覆铜板的生产制造,而覆铜板作为生产PCB最重要的基材,占成本比重超过三分之一左右,有着较为广阔的需求增长空间。中国是全球PCB产值第一大国,其市场的发展也极大地增加了对电子纱产品的需求量。具体来看,在2018年中国电子纱覆铜板领域需求量达到60万吨以上,较上一年增长约14.7个百分点,而其他领域的电子纱需求量仅为3.5万吨,较上一年增长约19.8个百分点。未来随着国内下游需求的扩大,预计发展到2023年中国电子纱需求量将有望增长至95万吨以上。

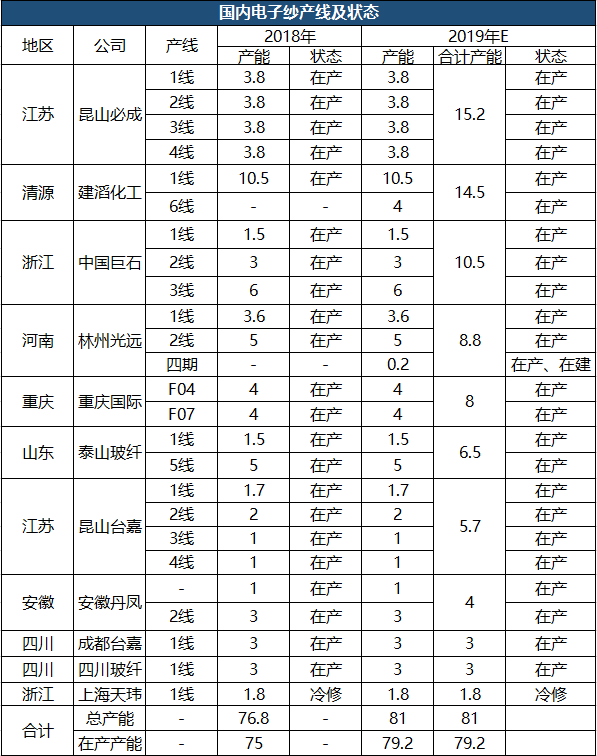

另外,从市场格局来看,随着市场的持续发展,国内电子纱总产能已经突破到80万吨以上,部分龙头企业在市场上的竞争力不断增强,产能也在逐渐扩大。其中中国巨石、林州光远、重庆国际、泰山玻纤等大陆龙头企业,与昆山必成、建滔化工、台嘉这三家港台资企业的合计产能相比相差不大,合计占比将近达到国内总产能的九成左右,市场集中度极高。

需求边际向好 静待拐点出现

2018 年玻纤企业新建产能点火运行总量为 100.5 万吨,远高于 2017 年的 26 万吨,剔除掉冷修、停产以及拆除的产能,我们测算 2018 年玻纤在产产能增加 26.38%,为 4 年来增幅最大。2018 年新增产能点火时间基本在年中及下半年,在经历 3 个月左右的产能爬坡期之后,在 2019 年全年可以稳定生产,开始对玻纤供给端产生较大压力。

玻纤的主要下游需求端为建筑、电子器件、交通、风电等,从需求端的表现来看,2018 年下半年建筑安装工程增速趋于放缓,且汽车产量增速跌入负增区间,叠加中美贸易摩擦导致的关税成本增高以及欧美制造业PMI 在 2018 年年初和年中相继步入趋势下行区间,玻纤下游需求端唯独风电较好,整体呈现疲软态势。

玻纤总体价格持续下降后探底企稳。在产产能大增而需求疲软的态势之下,国内各类粗纱和电子细纱价格自2018 年四季度开始下行,价格向下调整并在 2019 年 10 月左右逐步企稳,叠加下游需求在 2019 年下半年逐步回暖,2019 年末部分库存较低的厂家已经开始调涨产品出厂价,但突然爆发的新冠疫情打乱了这一节奏,由于玻纤连续生产的特性,库存高企之下本已企稳的价格再次出现下行,目前行业仍处在底部。

2020-2021 新增产能大幅放缓,疫情推后的需求正在复苏。玻纤行业 2018 年新增的大量产能已经在 2019 年逐步消化,2019-2021 年,玻纤行业新增产能预计为 31.6 万吨、44 万吨和 26 万吨,新增产能大幅放缓, 2020 年 3 月中旬以来,国内玻纤下游需求开始加速恢复,5 月以来,随着海外经济重启,国外需求也迎来改善,总的来看,被疫情推后的需求正在复苏,叠加供给端压力的大幅缓解,我们判断玻纤行业景气度将在 2020年下半年开始边际改善。

铁游夏原创首发于维科号,非授权转载必究!